マーケット

価値の創出:非公開化とカーブアウト不動産とインフラストラクチャーを組み入れて分散効果を追求

インフレ、高金利、リセッション懸念を受けて投資家がポートフォリオの調整に動くなか、実物資産(非上場/プライベートの不動産とインフラストラクチャー)の分散ポートフォリオに資産を振り分けることは、これら足元における課題への対応だけでなく、長期的にも魅力的な投資選択であると考えます。

不動産やインフラストラクチャー(インフラ)といった実物資産(リアルアセット)は経済の基盤となるものです。キャピタル成長やインカム獲得の可能性とインフレに対するプロテクションといった共通のメリットを持つ不動産とインフラですが、これら資産クラスのサブセクターは多様で、様々な種類のアセットで構成されています。

インフラには、公益事業、データ通信、再生可能エネルギー発電、ミッドストリーム・エネルギーや運輸など、人々や経済を結ぶ様々なシステムが含まれます。

不動産には、マンション、住宅、オフィス、ホテル、学生寮、高齢者向け住宅といった幅広い種類の物件が含まれるだけでなく、物流ロジスティクスやライフサイエンス施設、セルフストレージ等の特殊な専門施設が含まれます。

投資家がこれらの資産に直接投資することは困難ですが、実物資産の分散ポートフォリオへ投資を行う戦略に資産を配分することで、幅広いサブセクターや地域へのエクスポージャー獲得から恩恵を受けることが可能となります。さらに、非上場の実物資産は流動性が低く、投資期間が長期となる場合が多いため、上場市場の短期的なボラティリティの低減に寄与します。

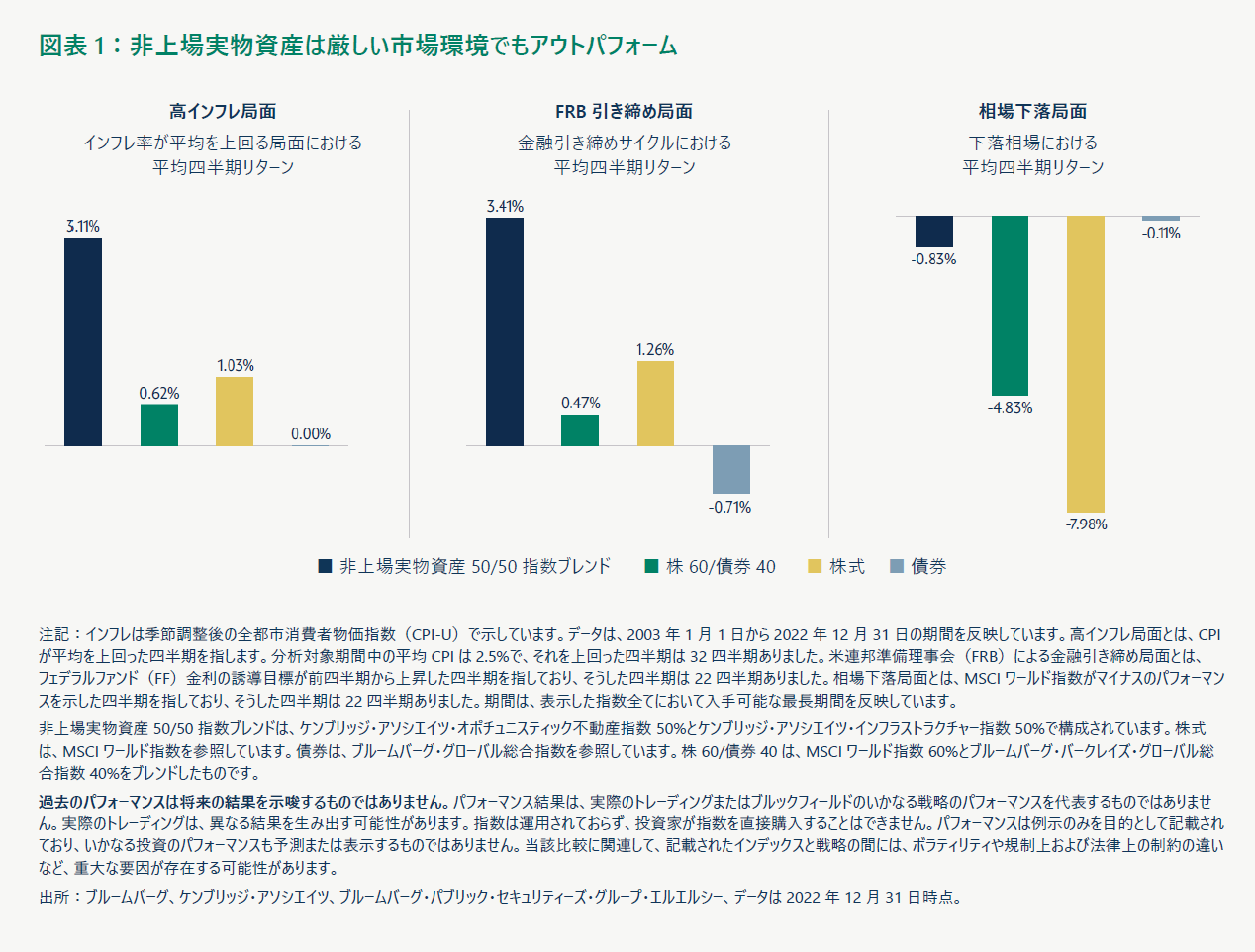

厳しい市場環境下でも力強いパフォーマンス

不動産とインフラの実物資産を持つ分散ポートフォリオは、これら組入資産が有する特性から、異なる市場環境下において良好なパフォーマンスを記録しています。

金利とインフレの上昇局面では、契約や規制に基づいたインフラ企業の収入は、コスト上昇をカバーするに十分な値上げを行うことが可能です。

不動産に関しては、インフレ上昇幅を上回る賃料の引き上げが可能である場合が多く、資材費用の値上がりは不動産価値の上昇に寄与します。

さらに、非上場/プライベートの不動産とインフラは、市場の下落局面においても比較的に良好なパフォーマンスを記録しています。これは、不動産とインフラが生活や経済に欠かせない資産であるためです。

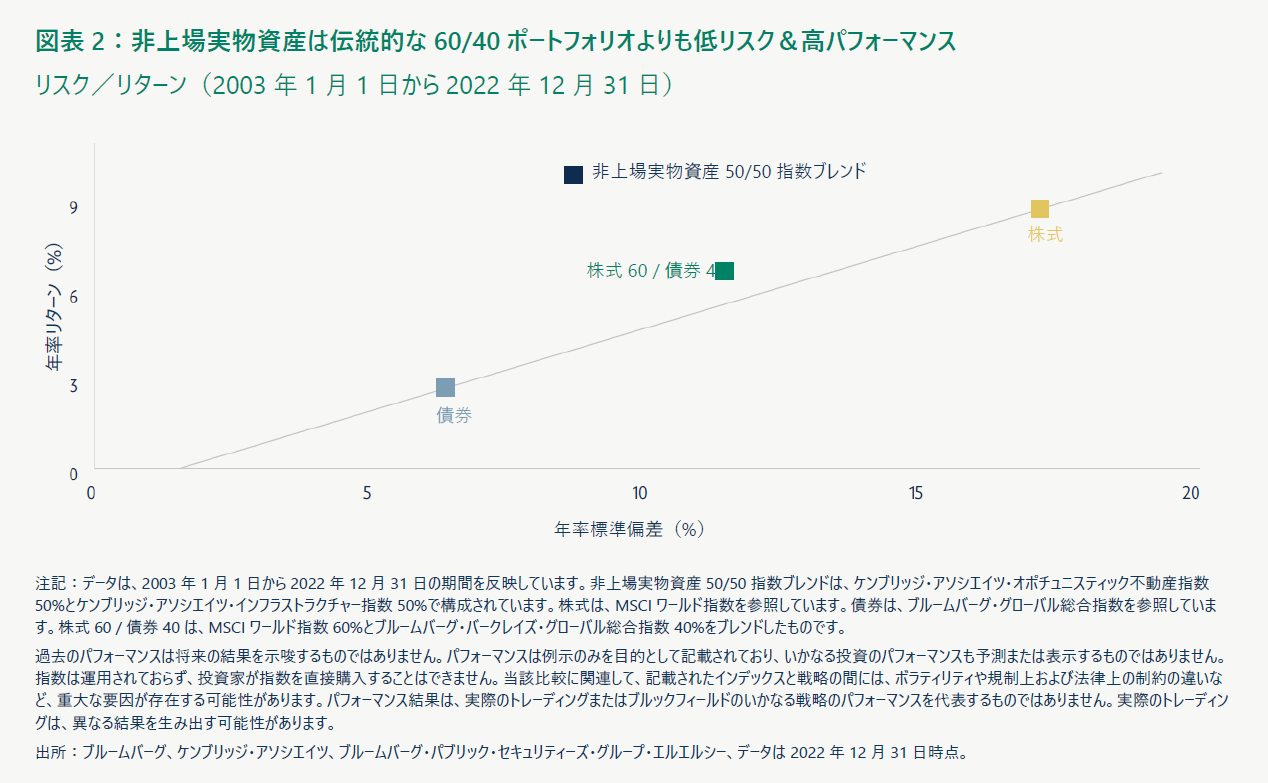

ヒストリカルで見てもアウトパフォーム、長期で相対的に低リスク

伝統的な資産クラスと比較すると、非上場の実物資産は長期トータルリターンが魅力的なだけでなく、相対的にボラティリティが低いという結果が出ています。頻繁に取引が行われないプライベートの実物資産は、長期投資にマッチしていると言えます。

非上場実物資産ソリューションのメリット

-

非上場の不動産とインフラを含む実物資産の分散ポートフォリオへの投資は、インフレに対するプロテクションと低ボラティリティを確保しつつ、魅力的なトータルリターンを獲得する機会を提供します。

- この様なアロケーションを通じて分散効果を得ることは、幅広い投資家にとってより良い結果の達成を助成します。

- プライベート実物資産への分散投資を可能とするソリューションは、数多くの投資家にとって魅力的な投資オプションです。