マーケット

資産担保融資(ABF):プライベート・クレジットの次なるフロンティア2024年当初は、今年中に金利が低下するとの期待が広まっていましたが、金利は当初の予想ほど低下しておらず、歴史的に見ると依然として比較的高い水準にあります。しかし、最近の指標は労働市場の減速を示唆しており、今後数か月のうちに状況は変化する見通しです。プライベート・クレジット投資の魅力は今後も健在であると考えています。この理由は主に2つあり、連邦準備制度理事会(FRB)の利下げがあった場合でも、金利は近年平均よりも高い水準で推移すると見込まれるため投資家は継続的にインカム獲得が可能であるという点、そして利下げは借り手の利払い負担の緩和に寄与し、デフォルト率は低水準が維持されると考えられるからです。

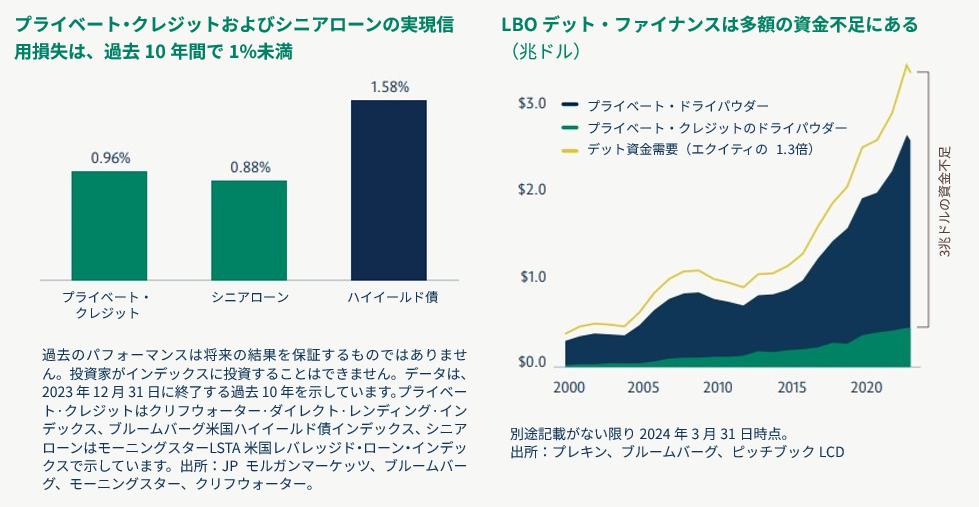

さらに、金利上昇にもかかわらず、利払い負担の指標である米国プライベート・クレジットのデフォルト率は依然として低水準にとどまっています。歴史的に見ても、プライベート・クレジットの信用損失率は一般的に低い傾向にあります1。例えば、過去10年におけるプライベート・クレジットの損失率は1%未満であり、ハイイールドを大きく下回っています。さらに最近では、発行者数でみたプライベート・クレジットのデフォルト率(2024年3月20日までの直近12ヶ月間)は2%で、スポンサー(プライベート・エクイティ(PE)企業)付きは1.5%、ノンスポンサーでは3.5%となっています2。

これと同時に、案件への資金流入が引き続き堅調であることから、プライベート・クレジットに対する需要も依然として力強いものとなっています。KBRAアナリティクス社によると、2024年第1四半期の米国直接融資案件規模は493億ドルとなり、前年の194億ドルから155%の増加を記録しています。米国経済の二極化に起因する様々な兆候があるにもかかわらず、今年前半の大半で経済先行きが比較的明確となったことが案件フローの正常化に寄与しました。この点は、現在の相反するシグナルがより大きなショックへと発展しない限り、下期における更なる増加の可能性を示唆していると考えています。さらに、スタンジャー・リサーチ社のデータによると、2024年1-3月期における非上場ビジネス開発会社(BDC)の売上は、直近の3か月間と比較して11.5%増となっています3。

一方、供給サイドでは、PEファンドが保有する投資待機資金(ドライパウダー)は過去最高水準に達している中で、LBO4のデット・ファイナンスは依然として大きな資金不足に直面しています。その結果、デット・ファイナンス需要は大幅に高まっています。負債資本倍率を1.3倍と想定すると、足元におけるプライベート・エクイティのドライパウダー規模が必要とするデット・ファイナンスの額は約2兆9,000億ドルと推定されています5。

結論:LBOファイナンスを中心とした需要増と相対的に低いデフォルト率は、プライベート・クレジット市場の短~中期見通しが明るいことを示唆しています。

脚注

1. クレジット損失率は、一般的に、100ドル貸出にかかる損失の割合です。

2. 出所:KBRAダイレクトレンディング案件デフォルト・レポート、2024年3月22日時点。

3. 出所:ザ・スタンガー・レポート、スタンガー・リサーチ、2024年3月31日。

4. 高水準の負債を活用したポートフォリオ企業の買収。レバレッジ水準は90%に達するケースもあり、残りはエクイティ資金で賄われます。LBOでは、買収を支援するために、ポートフォリオ企業の資産を負債担保とする場合がよくあります。

5. 出所:プレキン、2023年12月31日時点。

開示事項はPDFレポートをご覧ください。