マーケット

資産担保融資(ABF):プライベート・クレジットの次なるフロンティア過去データからは、足元の様な環境で立ち上がったプライベート・エクイティ(PE)ファンドは好調なパフォーマンスを記録していることが示されていることからも、PE投資に絶好のタイミングが到来していると言えるでしょう。

大半の投資家にとって、2022年は苦戦の一年となりました。ウクライナ戦争、米連邦準備理事会(FRB)による利上げ開始と保有債券の圧縮、コロナ危機による供給ショック、40年ぶりの記録的なインフレ上昇率を背景に、公開市場ではボラティリティが高まり、株式と債券ともに下落を記録しました。

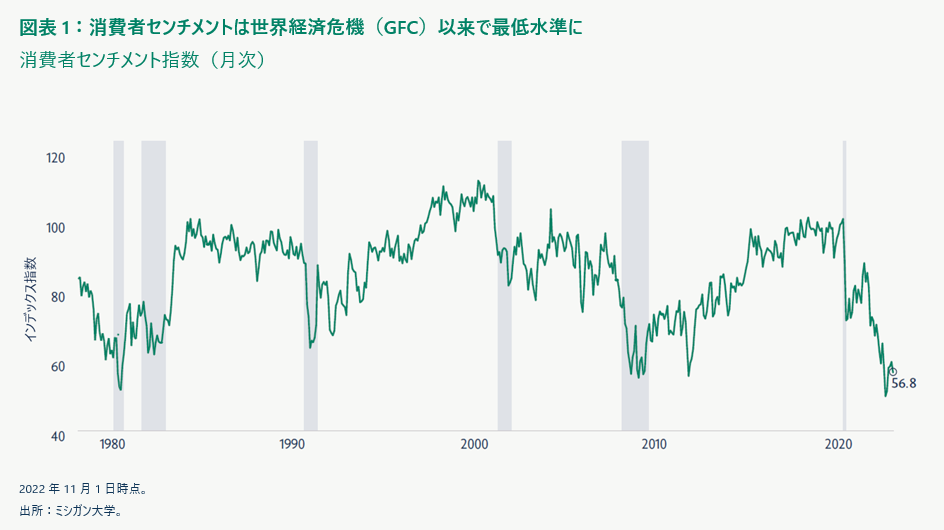

これに追い打ちをかけるように、雲行きの怪しい見通しと景気後退観測を受けて、投資家は今や悲観的な見方をするようになりました。図表1で示した通り、消費者センチメントは深い谷に入っており、2007-2009年の世界経済危機(GFC)時を下回る水準まで低下した後に最近では若干の回復を見せています。この恐怖感と悲観主義から投資家はキャッシュを積み上げています。米個人投資家協会(AAII)のアンケート調査によると、11月におけるキャッシュへのアロケーションは24%と、2020年3月の新型コロナのロックダウン局面と同水準にあった事がわかっています。

困難な局面では、リスクを低減するためにキャッシュを保有したくなりますが、オークツリー・キャピタルの共同会長であるハワード・マークス氏は、大抵の場合、投資家にとって最悪の選択はキャッシュへのアロケーションを行う事だと語っています。だとすると、投資家はそのキャッシュをどこに投じるべきなのでしょうか?過去データからは、足元の様な環境で立ち上がったプライベート・エクイティ(PE)ファンドは好調なパフォーマンスを記録していることが示されていることからも、PE投資に絶好のタイミングが到来していると言えるでしょう1。

1996年以降の米国PEファンドのパフォーマンスをビンテージ別に見てみると(図表2)、最も優れたパフォーマンスを記録しているファンドは、2001年のドットコム・バブル崩壊や世界金融危機(GFC)など、市場混乱時またはその後のリセッション局面で立ちあがったファンドであることがわかります。

リセッション見通しとバリュエーションの後退や案件取引の状況を鑑みると、キャッシュの積み増しというリスクオフの投資家行動とは逆に、PEへのアロケーション、中でも複数の市場サイクルをナビゲートしてきた経験豊かなマネージャーが運用を手掛けるPEを検討すべき時期がやってきたのではないかと当社では考えています。

----------------------------------------

PEファンドのビンテージについて

熟成したヴィンテージ・ワインと同じように、PEファンドもビンテージ・イヤー(ファンドが設定された年)があります。PEは流動性のない投資(つまり、投資家の解約/償還はマネージャーが流動性を提供するタイミングまたはファンド運用終了点に行われる)であるため、PEファンドのパフォーマンスは投資案件のエグジット後にしか確定しません。PEファンドは、資金調達、案件のソーシング、投資実行、ポートフォリオ企業の運営・改善、ダイベストメント、投資資金の回収といった異なるステージを経ます。一般的なファンド期間は8-12年です。PEファンドのパフォーマンスをビンテージ別に分析することで、設定後間もないファンドを排除する事ができるだけでなく、最高/最低のパフォーマンスとなったファンドを生み出した市場環境を見分けることができるという訳です。1 過去のパフォーマンスは将来の結果を保証するものではありません。

----------------------------------------

1 過去のパフォーマンスは将来の結果を保証するものではありません。

2 プライベート・エクイティとは、上場市場で取引されていない非公開企業への投資を指しており、ここではケンブリッジ・プライベート・エクイティ指数で示しています。上場株式市場はS&P500トータル・リターン指数で示しています。

3 IRRとは内部収益率を指しており、PEファンドの年率リターンを示す指標として幅広く使用されています。

4 S&P500トータル・リターン指数の純資産総額。インデックスは運用されておらず、投資家が直接購入することはできません。