マーケット

資産担保融資(ABF):プライベート・クレジットの次なるフロンティア二重経済

二極化する米国経済で進行中の相反するトレンドが、次の一手を見定めようとする中央銀行と、次なる資金の配分先を決めようと目論む投資家の前に立ちふさがっています。一方で、株式市場が空前の高値を更新し続け、時価総額が1兆ドルを超える企業が増えています。昨年を通して資産基盤を拡大させた富裕層が伝統的市場と新興市場での投資を拡大するなかで、大半の資産クラスにおいて価格が押し上げられました。これに対し、低所得者層の消費者は、高金利と生活必需品の高騰により困難な状況に直面しています。ここで重要なのは、最も所得が高い層の財産が拡大する一方で、低所得者層においてはパンデミック間に蓄積した過剰貯蓄のほとんどを使い果たしてしまっている点です。

このことは、クレジット市場にとって何を意味するのでしょうか?富の集中により、資本市場は金利上昇環境で想定されるよりもはるかに寛大でした。その結果、多くの高レバレッジ企業は、債務の借り換えによって潜在的な問題を先送りすることができました。

しかし、米連邦準備制度理事会(FRB)が受けとめている様々なシグナル(例えば、活況を呈する金融市場、低水準ながらも上昇基調にある失業率、低下しているものの依然として高水準のインフレ率)を鑑みるに、同行が直近で積極的な利下げを行う可能性は低いと言えるでしょう。金利が10年平均を大幅に上回る状態が長期化し、経済の一部が弱体化した場合、不安定な資本構造を持つ企業がこの先も問題の先送りを続けることは困難になる可能性があります。従って、クレジット投資家は、企業信用に関する重大な懸念がすべて炙り出されていると思い込まず、慎重に行動すべきだとオークツリーでは考えます。

消費者2人の物語

米国の経済指標のほとんどがプラスで、金融市場が活況を呈しているのだから、消費者信頼感は上昇しているだろうと思うかもしれませんが、実際はそうではありません。米国経済に対して前向きな見通しを維持しているのは、実は消費者の1/3に過ぎないのです。その主な背景は、大半の必需品の価格高騰に対する懸念です1。この数字は、2月以来およそ5%低下しています。直近のミシガン大学調査では、多くの消費者が必需品以外への支出を減らす予定であると回答、最近購入する商品の量を減らしたり大きな買い物を遅らせたりしていると答えたのは75%を超えています。これらの行動は、経済状況の悪化を示唆しているものと言えます。

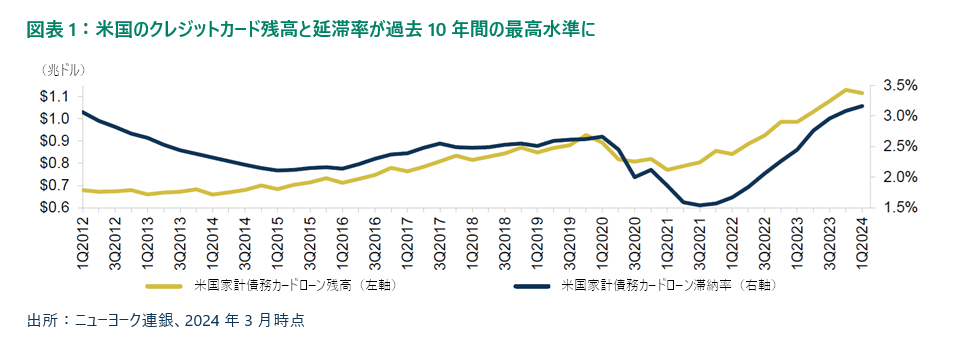

低・中所得層消費者のバランスシートが悪化し始めていることを考えれば、楽観的な見方の後退は驚くべきことではありません。可処分所得に占める債務返済額の割合は、2021年第1四半期に過去数十年間の最低水準に達しました。これは概ね、多くの消費者が、新型コロナウイルス禍中の景気刺激策で配布された補助金で借入金を返済していたからです。しかし、景気刺激策の一環で配られる小切手が打ち切られるや否や、クレジットカード残高が再び膨らみ始めました。そして2024年半ばまでには、可処分所得に占める債務返済の割合はすでに2019年の水準近くまで戻っています2。

クレジットカード残高は1兆ドルを超え3、その延滞件数は2011年以来の高水準に達しています(図表1参照)。同時に、消費者の貯蓄も減少しています。米国の個人貯蓄率は5月に3.9%へと低下、これは長期平均である8.4%の半分以下であり、パンデミック時代のピークである2桁を大きく下回りました4。

こうした圧力の高まりは、中低所得者層向けの小売事業の売上にも反映されています。例えば、中堅小売チェーンのコールズでは、2024年第1四半期の業績が予想を大幅に下回り、経営陣は、同社顧客層である中間所得層消費者への圧力が業績不振の最大の要因の一つであると指摘しています。

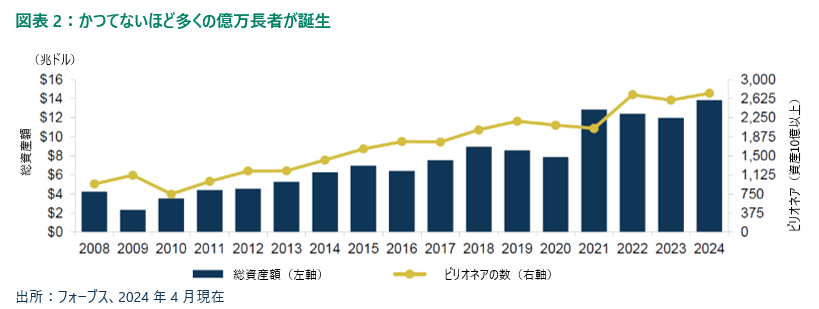

一方で、高所得層の消費者の状況はこれとはまったく異なります。パンデミック間に投じられた何兆ドルもの金融・財政刺激策は、資産家、特に超富裕層に記録的な高水準の富をもたらしました。2024年に入り、世界のビリオネア(資産10億ドル超を持つ人々)の数は史上最高水準に達し、その総資産は14兆ドルを超えました5。(図表2参照)。

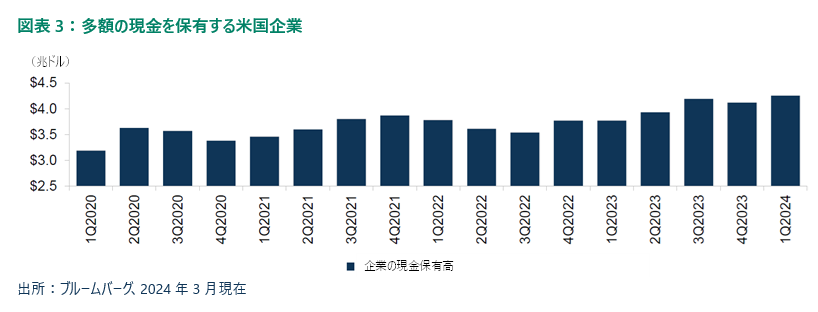

これに関連する傾向として、米国の大企業は巨額の流動性を確保しており、合計で4兆ドルを超える手元資金を保有しています(図表3参照)6。アップル、アルファベット、マイクロソフトといったテクノロジー大手は、このグループの中でも特に際立っており、3社合計でS&P500指数構成企業の帳簿上の現金総額の15%以上を保有しています7。こうした過剰な現金保有を背景に、各企業は短期債務の買い戻しや自社株買いを加速しており、2025年には自社株買いが米国で初めて1兆ドルを超えると予想されています8。自社株買いの増加が実現すれば、株式市場のさらなる上昇を促す重要な起爆剤となる可能性があります。但しこれは、米国における経済二分化に拍車をかけるだけになるでしょう。

マネーの壁

こうした富の集中は、配分を必要とする余剰資本を意味します。その結果、世界中の富裕層が、かつては最大手の機関投資家しか利用できなかった市場セグメントを含む、さまざまな資産クラスへの新たな投資機会を求めるようになりました。例えば、個人投資家は、ビジネス・デベロップメント企業(中小企業や中堅企業への融資を行う公募ファンド、「BDC」)を通じて、プライベート市場へのアクセスをますます高めています。BDCの運用資産残高は、2024年第1四半期に前年同期比20%以上増加し、3,400億ドルを超えました9。この大幅増加の主な原因は、BDCの投資家基盤が機関投資家から個人投資家に拡大したことです。富裕層の投資家も、プライベート・エクイティへのエクスポージャーを提供するリテール投資ファンドへの資金配分を増やしています。米国では、資産アドバイザーの70%以上が今後5年間で顧客のオルタナティブ投資への配分が増えると予想しています10。

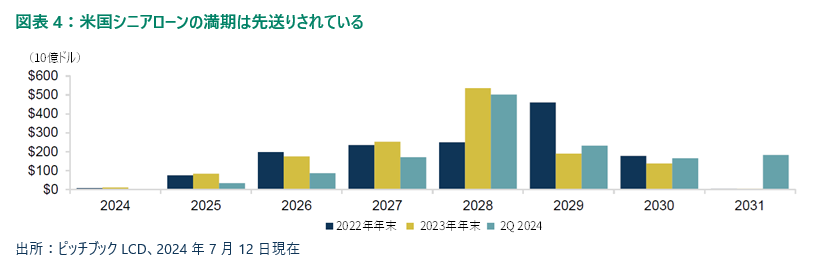

このように貯蓄が潤沢になった結果、多額の負債を抱えた企業は、金利の急上昇後、想像を遥かに超える流動性を享受することになりました。投資適格以下の企業の多くは昨年、特にローン市場で発行した企業の満期を延長することに成功しました。昨年末、米国のレバレッジド・ローン市場における2024~26年の債務満期は2,680億ドルに達していました。その後、この数字は1,210億ドルまで減少しています(図4参照)。実際のところ、2026年以前に満期を迎えるのは、米国レバレッジド・ローン残高の9%未満となりました11。このトレンドにおいて大きな役割を果たしたのがプライベート・クレジットであり、2023年には広範なシンジケート・ローン約200億ドルの借り換えが行われました12。

次の展開は?

最近の経済指標は、中低所得者層の苦境が更に悪化し始めていることを示唆しています。週間新規失業保険申請件数はここ数カ月で大幅に急増しており、米国の失業率は2021年以来初めて4.0%13まで上昇しました。

インフレの低下を背景に、FRBの姿勢が今後数カ月でややハト派寄りになる可能性はありますが、資本市場の状況がすでにかなり緩和的である現在、積極的な行動を取る可能性は低いでしょう。FRBは、物価高と労働市場の軟化に直面する消費者に対して若干の救済を提供する意向を持っているかもしれませんが、(a) その必要はなく(すなわち失業率が比較的低水準)、(b) 多くの企業にとって資金調達がすでに相当容易になっているときに、思い切ったことはしたくないと思われます。FRBの任務には株式市場のバブルを崩壊させることは含まれていませんが、米国大型株の年初来リターンが約20%に達したことは、この上昇が大企業少数の業績に牽引されたものであったとしても、FRBに一考を促す可能性はあります14。

究極的には、経済と市場の相反するシグナルはしばらく続くと思われます。ですので、投資家の皆さんは、どのような局面でも「ミッション達成」と判断するまで忍耐強くあるべきだとオークツリーは考えます。とはいえ、レガシー・ポートフォリオの問題が限定的、かつ資本投下が可能で、詳細まで目の行き届いたアンダーライティングを重視するクレジット投資家は、この複雑な市場環境の中で魅力的なリスク調整後リターンを獲得するのに有利な立場にあると思われます。

クレジット市場:2024年第3四半期の主な動向、リスク、モニタリングすべき機会

1.CLOボリュームの急増はCLOエクイティ投資家に利益をもたらすが、ローン市場の質を低下させる可能性がある

2024年第2四半期においては、CLO発行額が米国と欧州の両方で記録的な高水準に到達しました。米国では、CLO発行額が2023年同期の559億6,000万ドルに対し、1年間で1,046億ドルに達しました15。CLO債に対する投資家の需要はここ数カ月急増していますが、その主な理由は、CLOが投資適格社債よりはるかに広いスプレッドを提供する一方で、デフォルト・リスクが低いと思われるからです。この需要の主なけん引役となってきたのは以下です。

- 個人投資家がCLO ETF市場を通じて同資産クラスにアクセスしており、その市場規模は2023年末から倍増し、現在は120億ドルを超えている16

- 発行済みCLOの大規模な償却により、今年に入り過去に例を見ない640億ドルもの資本が投資家に返還された17

- これまでCLO最大保有者となってきた邦銀の意欲が持続している

この需要の高まりにより、CLOのスプレッドは過去18カ月で大幅に縮小しました。米国ではCLOの最大セグメントであるAAA格CLO債のスプレッドが、2022年第4四半期の230bp超の高水準から、直近はで約150bpへと縮小しています18。CLOがシニアローン市場の大半を占めていることから、このトレンドはシニアローンにとって大きな下支えとなるテクニカル環境を醸成してきました。この流れはまた、CLOエクイティ投資家にも恩恵をもたらしています。これは、CLO資産(すなわちシニアローンのポートフォリオ)の価値に対してCLO負債(すなわちCLOデット・トランシェ)のコストが低下するとエクイティ投資家は利益を得ることができるからです。

今後、CLOを組成する際の最大の障害は、十分な資産の調達になるかもしれません。ローン発行額は2022~23年の最低水準から上昇したものの、新規ローンの供給は依然として限定的です。2024年第2四半期の米国におけるローン発行は、その90%近くが借り換えやリプライシングに関連したもので、ローン供給の有意義な拡大は確認されていないことを意味します19。

このようなローン供給の制約により、ポートフォリオを構築する必要があるCLOマネージャーはクレジット引受基準を引き下げる誘惑に駆られるかもしれません。これは最終的にローン市場のリスクを増大させる可能性がある一方で、クレジットを選別する能力に長けた、忍耐強く規律正しい投資家にとっては好機となります。

2.市場はハト派色の後退した金利環境を織り込み始めている

FRBが間もなく利下げに踏み切る可能性が高まっている一方で、国債のイールドカーブは、私たちが本当の意味で新しい金利時代に突入している可能性を示し始めています。

10年物国債利回りは、第2四半期中に20bps上昇し4.4%となりました。さらに、市場が織り込んでいる年内利下げは第2四半期末時点で約45bpsに過ぎず、期初の約70bpsや、1月中旬にイールドカーブに反映されていた約170bps(あるいは2024年年内の利下げは約7回)からは低下しています20。このハト派色の弱い見通しは、FRBが6月に発表した金利予想の「ドットプロット」と一致します。この予想では、年末までに25bps程度の利下げが1回行われる可能性があるとの見通しが示されました。3月の会合で発表されたドットプロットでは、12月31日までに3回の利下げが実施される可能性が示唆されていました。

一方で、四半期末のイールドカーブは、米国の財政赤字規模に対する懸念の高まりも反映しているように見えます。米大統領選に出馬している主要候補者がいずれも財政赤字削減を優先課題としていないことが、この懸念をさらに深めている可能性があります。市場は、トランプ前大統領の財政政策がもたらすインフレの可能性を特に懸念しているようです。このことは、討論会におけるバイデン大統領の失敗を受け、2日間で10年物国債利回りが約20bpsも急上昇した点からも明らかです。討論会の翌日に発表されたPCEインフレ指数が予想を下回ったことを考えると、この動きはまさに注目に値するものでした。

このような環境は、インカム重視の投資家にとって魅力的な機会を創出するとオークツリーは確信していますが、それはクレジットの落とし穴を回避できた場合に限ります。

3. 銀行がリスクをオフロードできるようになった

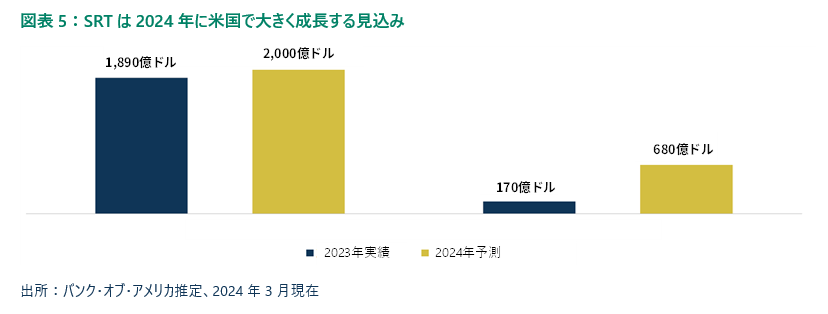

米国企業の膨大な手元資金と積みあがった高所得層消費者の貯蓄が、2023年初頭に見られた破綻後の米国銀行セクターの安定化に寄与しました。地銀危機の余波を受けて、複数の米銀は、合成(シンセティック)リスク移転(SRT)の活用を含め、流動性の迅速な拡大を図りました。流動性の状況は2023年初頭以降改善しましたが、SRTを活用した銀行のリスク低減能力についてFRBがより多くのガイダンスを提供した現在、米銀によるSRTの利用は今後も拡大するとみられます。

要約すると、SRTは以下のような構造になっています。

- 銀行は投資家と契約を結び、投資家はクーポン収入を受け取る代わりに、クレジット・プールにおける将来の損失リスクを引き受ける。この契約は、ストラクチャード・クレジット(すなわち、信用保護債券)の一形態である

- 銀行は、クレジットリスクのエクスポージャーを効果的に取り除くと同時に、割安で取引されている可能性のある原資産を売却する必要がなくなる

欧州ではSRTが以前から活用されていましたが、その主な理由は、規制環境の厳格化を背景に、銀行が規制資本を調達する効果的な方法を模索せざるを得なくなったためです。しかし、米国はこれに素早く追いつく可能性があります。銀行セクターが流動性の創出と資本の解放を目指す中、米国における2024年のSRT発行額は2023年の約4倍になると推定されています(図表5参照)。

但し、SRTは不良債権の根本的なリスクを取り除くものではないことに留意する必要があります。デフォルトの影響を負うのは、銀行ではなく投資家になるからです。投資家は、資産プールを注意深く精査し、リスクに対する適切な対価が得られることを確認する必要があります21。

このレポートは、オークツリー・キャピタル・マネジメントが発行するインサイト「Performing Credit Quarterly」の一部を抜粋したものです。レポート全文は、同社ウェブサイトでご覧いただけます(英語のみ)。

脚注

1. マッキンゼー、2024年5月時点。

2. 可処分所得に占める家計債務支払いの割合、セントルイス連邦準備銀行。

3. ニューヨーク連邦準備銀行、2024年3月31日時点。

4. セントルイス連邦準備銀行、2024年3月31日時点。

5. フォーブス誌、2024年4月時点。

6. ブルームバーグ、2024年3月時点。

7. ゴールドマン・サックス

8. バンク・オブ・アメリカ

9. LSTA、BDCクオータリー・ラップ: 1Q24、2024年6月20日時点。

10. バンク・オブ・アメリカ

11. ピッチブックLCD、2024年7月12日時点。

12. ピッチブックLCD、2024年6月30日時点。

13. セントルイス連邦準備銀行、2024年6月時点。

14. S&P 500、2024年7月16日時点。

15. ピッチブックLCD、2024年6月30日時点。

16. ブルームバーグ

17. バンク・オブ・アメリカ予測、2024年6月。une 2024.

18. ピッチブックLCD

19. ピッチブックLCD

20. ブルームバーグ

重要な開示事項

すべての投資にはリスクが伴います。投資の価値は時間とともに変動し、投資家においては、利益を得るもしくは投資の一部または全てを損失する可能性があります。過去のパフォーマンスは将来の結果を保証するものではありません。

当資料に含まれる情報は、教育のみを目的として提供されるものであり、予測、調査、投資アドバイスとして依拠することを意図したものではなく、ブルックフィールド・コーポレーション(以下、「ブルックフィールド」)およびその一部の関連会社の製品またはサービスの売買を推奨、提案、勧誘するものではありません。当資料内の説明は広範な市場、産業もしくはセクターのトレンドまたはその他の一般的な経済や市況を論じており、秘密情報として提供されています。情報および見解は予告なく変更される場合があります。ブルックフィールドは、当資料に含まれる情報(第三者から提供される情報を含む)の正確性または完全性を必ずしも検証しておらず(そして検証する義務を負わず)、いかなる情報についても検証されたものとしてブルックフィールドに依拠することはできません。

資産クラスとして、プライベート・クレジットは多様な債券で構成されています。それぞれのリスク/リターン特性は異なるものの、プライベート(非上場の)クレジット投資では、資金調達の選択肢が限定的な企業へのオポチュニスティックな投資を模索するため、一般的に、上場のものと比較してデフォルト・リスクが高くなります。プライベート・クレジット投資では、通常、発行体が投資適格未満または無格付けであるため、より高いリスクの対価として利回りもより高くなります。

©2024 Brookfield Corporation; ©2024 Brookfield Asset Management Ltd.; ©2024 Oaktree Capital Management, L.P.; ©2024 Brookfield Oaktree Wealth Solutions LLC; & ©2024 Brookfield Public Securities Group LLC.

ブルックフィールド・オークツリー・ウェルス・ソリューションズ・エルエルシーとブルックフィールド・パブリック・セキュリティーズ・グループ・エルエルシーは、それぞれブルックフィールド・コーポレーションの間接過半数所有子会社です。

将来の見通しに関する記述

当資料は、米国連邦証券法令、具体的に米国1934年証券取引所法(その後の改正を含む)第21E条、そしてカナダ証券法令における意義の範囲内における将来の見通しに関する記述を含む情報やそれらに基づく情報が含まれています。将来の見通しに関する記述は、事業戦略や投資戦略もしくは戦略遂行のための措置、競争力、目標、事業の拡大および成長、計画、見込み、将来の成功への言及など、将来の行動、事象または動向に関して、過去の事実の記述以外のすべての記述を含みます。これらの記述は、過去または現在の事実に厳格に関連しないという事実によって特定することができます。「予測」、「推定」、「期待」、「予想」、「想定」、「計画」、「考え」やその他の類似する用語は、これらの将来の見通しに関する記述を特定するために用いられます。将来の見通しに関する記述は、不正確な仮定や既知もしくは未知のリスクおよび不確実性によって影響を受ける可能性があります。そうした要素の多くは、将来の実際の結果や成果を決定する上で重要となります。そのため、いかなる将来の見通しに関する記述についても保証はありません。実際の結果や成果は大きく異なることがあります。これらの不確実性を踏まえ、これらの将来の見通しに関する記述に不当に依拠するべきではありません。