マーケット

グローバル・クレジット:持続高金利、市場ボラティリティ、銀行セクター・ストレスといった要因を背景に、ローン市場の選好はプライベート・クレジットへと変化しています。この流れは、投資家が同資産クラスへのアロケーションを行うにあたり、空前の投資機会を生み出すかもしれません。

10年以上継続してきた歴史的な超低金利環境は、借り手にとってはイージーマネー、利鞘の圧迫に苦しむ貸し手にとっては試練の局面となってきました。しかし足元では、根強いインフレを背景に米連邦準備理事会(FRB)が実施した利上げを受けて、この状況が変化しています。数多くの銀行がバランスシートのリスク低減に取り組む中で、過去最高水準近くまで積み上がったドライパウダー(投資待機資金)の投資先を模索するプライベート・エクイティのスポンサーや企業に対する融資提供が困難となっています。

この流れは、次の重要な影響を及ぼすと考えられます:

- 健全なバランスシートと潤沢な資本を持つ貸し手にとって、新たな投資機会が提供される

- 貸し手にとって有利な条件やストラクチャーの確保が可能となる

銀行貸出が民間レンダーの道を開く

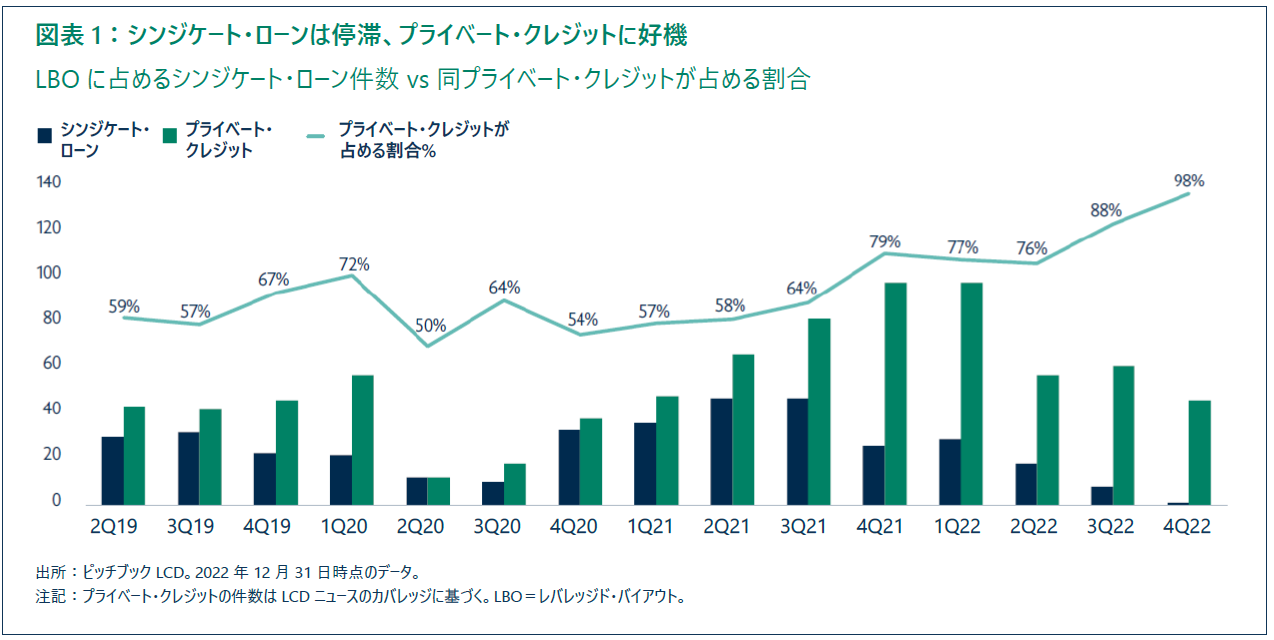

銀行によるLBOシンジケート・ローンは、2021年後期に減速を見せ始め、その後FRBが利上げを開始した2022年にはゼロ近くまで減少しています(図表1)。この需要を埋めるべく登場したのが民間レンダーで、2022年第4四半期に関してはほぼすべてのLBOローンの貸し手となっています。

その後、状況は更に悪化しています。2022年に市場が広範に低迷したため、銀行はシンジケートできなかった約800億ドルの引受債権を抱えることになりました。また、数十億ドルの「ハング」ローン(通常、買収のためのつなぎ融資で、借り換えができなかったもの)も抱えています。現在、銀行がデットを売却しようとする場合、ディスカウントで売却しなければならず、損失が発生しています。銀行が大規模なバイアウト・ローンを引き受ける能力と意欲を取り戻すには、時間がかかると思われます。

一方で、クレジットに対する需要は旺盛です。入手し難く、割高となった資本を獲得すべく、プライベート・エクイティのスポンサーや既に高いレバレッジを効かせている企業の競争が激化しています。

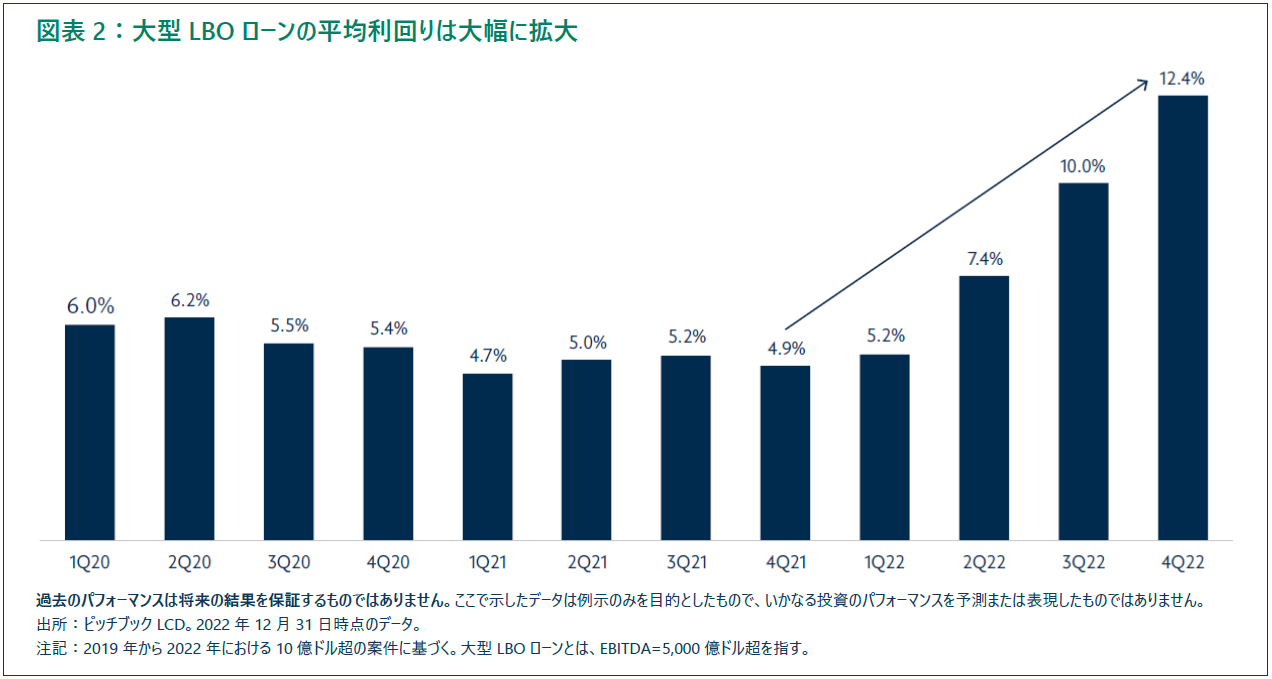

より有利な条件でこの需要ギャップを埋めているのが、プライベートの貸し手です。高金利と信用状況の悪化が相まって、スポンサーはデット・ファイナンスに対してかなり高い金額を支払っています。図表2に示すように、2022年末の第一抵当権付きプライベート・クレジット案件では、12.4%という魅力的なクーポンが提供されています。

さらに、バリュエーションの低下はLBOのスポンサーが取引を成立させるために必要なレバレッジの低下を意味し、その結果、ローン・トゥ・バリュー(LTV)比率1が1年前の60〜70%から40〜50%に低下しています2。

プライベート・クレジット投資の魅力

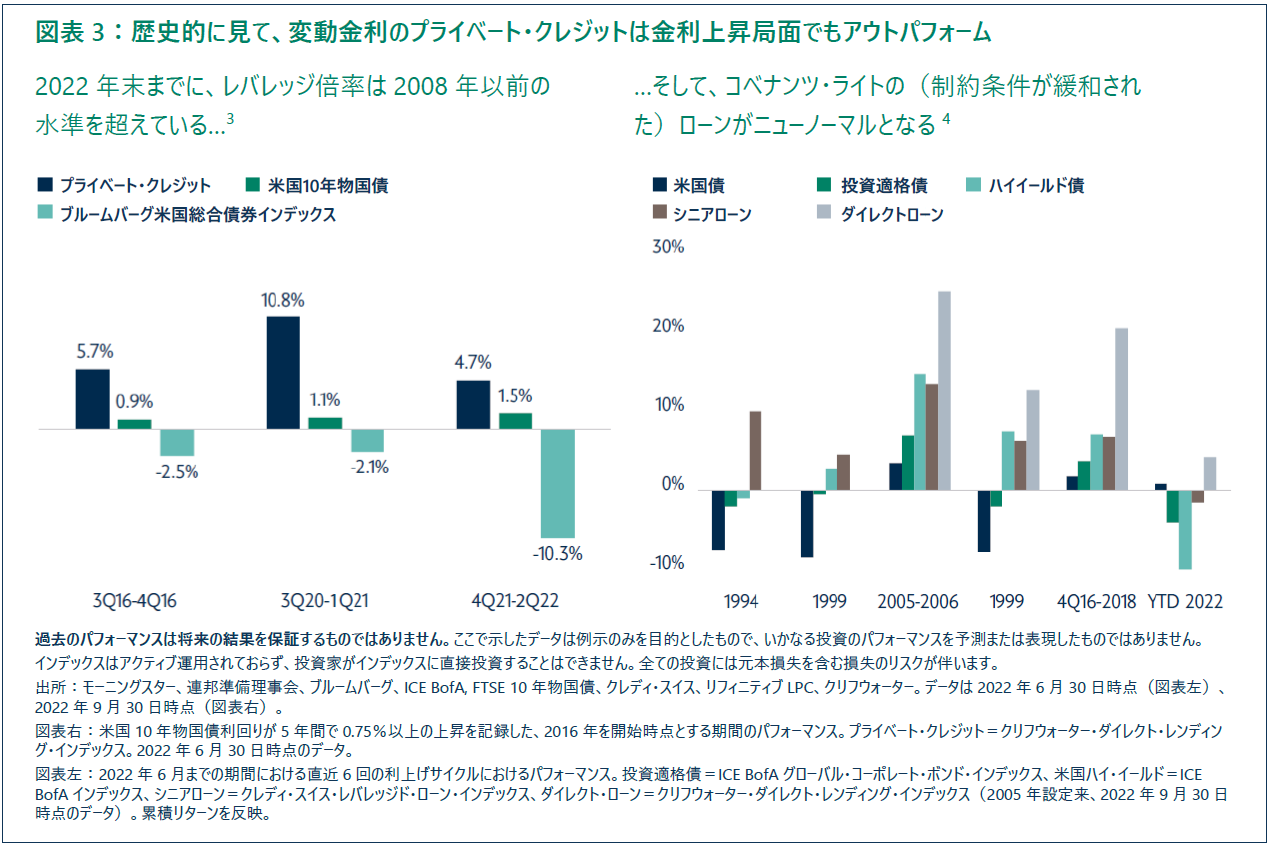

投資家にとっては、金利が上昇する局面でプライベート・クレジットを投資ポートフォリオに加えることはプラス効果をもたらす可能性があります。下の図表では、利回りが少なくとも75ベーシスポイント上昇した期間において、プライベート・クレジットが米国10年物国債や、より広い債券市場をアウトパフォームしたことが示されています。歴史的には、変動金利というプライベート・クレジットの特性により、金利の上昇がこの好調なパフォーマンスを後押ししてきました(図表3)。

プライベート・クレジットへのアロケーションの機は熟した模様

プライベート・クレジットへの投資に際して投資家が検討すべきは、リスク管理を優先し、複数のサイクルでプライベート・クレジットに積極的に取り組み、堅実なパフォーマンスを計上してきた実績を持つ投資運用会社だと当社は考えています。こうした会社は、低金利のコベナンツ・ライト・ローンのトレンドに流されることなく、ポートフォリオの大きな問題を回避し、ここにきて過去に類を見ない投資機会を掴むことができるため、容易に見出すことができるでしょう。

当社は、直接融資の機会は、現代では例がないほど魅力度を増していると確信しています。オークツリー・キャピタルの共同設立者であるハワード・マークスは、「53年間を投資の世界で過ごし、多くの経済サイクル、激しい変動、熱狂とパニック、バブルとクラッシュを見てきたが、本当に大きな変化があったのは2回だけだ。今、私たちは3回目の大変革の真っ只中にいるのかもしれない。」と述べています。

脚注

1. LTVは、融資リスクを測る上で重要な指標で、融資額を原資産の価値で割って算出します。一般的に、LTVが高いほどリスクの高い融資とみなされます。

2. ピッチブックLCD、2023年2月28日時点。

3. チャートは、2016年から5年間で米国10年物国債利回りが0.75%以上上昇した時期のパフォーマンスを表しています。プライベート・クレジットはクリフウォーター・ダイレクト・レンディング・インデックスで表されます。2022年6月30日時点のデータ。

4. 図表は、2022年11月までの過去6回の金利サイクルにおけるパフォーマンスを示しています。IG債(投資適格債)はICE BofAグローバル・コーポレート・ボンド・インデックス、米国ハイ・イールドはICE BofAインデックス、シニアローンはクレディ・スイス・レバレッジド・ローン・インデックス、ダイレクト・ローンはクリフウォーター・ダイレクト・レンディング(2005年の指数開始以降のデータ、2022年9月末時点)で表されています。累積リターンを反映しています。

重要な開示事項

すべての投資にはリスクが伴います。投資の価値は時間とともに変動し、投資家においては、利益を得るもしくは投資の一部または全てを損失する可能性があります。過去のパフォーマンスは将来の結果を保証するものではありません。資産クラスとして、プライベート・クレジットは多様な債券で構成されています。それぞれのリスク/リターン特性は異なるものの、プライベート(非上場の)クレジット投資では、資金調達の選択肢が限定的な企業へのオポチュニスティックな投資を模索するため、一般的に、上場のものと比較してデフォルト・リスクが高くなります。プライベート・クレジット投資では、通常、発行体が投資適格未満または無格付けであるため、より高いリスクの対価として利回りもより高くなります。

©2023 Oaktree Capital Management, L.P.; ©2023 Brookfield Oaktree Wealth Solutions LLC & ©2023 Brookfield Public Securities Group LLC

ブルックフィールド・アセット・マネジメント・インク(「ブルックフィールド」)は、2019年9月30日にオークツリー・キャピタル・グループ・エルエルシー(「オークツリー」)の株式の62%の取得を完了しました。ブルックフィールド・オークツリー・ウェルス・ソリューションズ・エルエルシーとブルックフィールド・パブリック・セキュリティーズ・グループ・エルエルシーは、それぞれブルックフィールドの完全子会社です。

当資料に含まれる情報は、教育および情報提供のみを目的としており、いかなる証券もしくは関連する金融商品の募集または購入申し込みの勧誘ではなく、そのように解釈してはなりません。当資料内の説明は広範な市場、産業もしくはセクターのトレンドまたはその他の一般的な経済や市況を論じており、秘密情報として提供されています。ブルックフィールド・アセット・マネジメント・インクとその関係会社(総称して「ブルックフィールド」)が設定するいかなる商品に適用される条件の概要の提供を目的としたものではありません。情報と見解は告知なしに変更となる場合があります。当資料で提供される情報の一部は、ブルックフィールドの内部調査に基づいて作成されており、一定の情報はブルックフィールドによる様々な仮定に基づいており、いずれの仮定も正確とは限りません。ブルックフィールドは、当資料に含まれる情報(第三者から提供される情報を含む)の正確性または完全性を必ずしも検証しておらず(そして検証する義務を負わず)、いかなる情報についても検証されたものとしてブルックフィールドに依拠することはできません。当資料で提供された情報は、当資料作成時点におけるブルックフィールドの視点および信念を反映しています。

将来の見通しに関する記述

当資料は、米国連邦証券法令、具体的に米国1934年証券取引所法(その後の改正を含む)第21E条、そしてカナダ証券法令における意義の範囲内における将来の見通しに関する記述を含む情報やそれらに基づく情報が含まれています。将来の見通しに関する記述は、事業戦略や投資戦略もしくは戦略遂行のための措置、競争力、目標、事業の拡大および成長、計画、見込み、将来の成功への言及など、将来の行動、事象または動向に関して、過去の事実の記述以外のすべての記述を含みます。これらの記述は、過去または現在の事実に厳格に関連しないという事実によって特定することができます。「予測」、「推定」、「期待」、「予想」、「想定」、「計画」、「考え」やその他の類似する用語は、これらの将来の見通しに関する記述を特定するために用いられます。将来の見通しに関する記述は、不正確な仮定や既知もしくは未知のリスクおよび不確実性によって影響を受ける可能性があります。そうした要素の多くは、将来の実際の結果や成果を決定する上で重要となります。そのため、いかなる将来の見通しに関する記述についても保証はありません。実際の結果や成果は大きく異なることがあります。これらの不確実性を踏まえ、これらの将来の見通しに関する記述に不当に依拠するべきではありません。

インデックス開示事項

当資料内引用されたインデックスは運用されておらず、投資家がインデックスに直接投資することはできません。インデックスのパフォーマンスは例示のみを目的として記載されており、いかなる投資のパフォーマンスも予測または表示するものではありません。当該比較に関連して、記載されたインデックスとブルックフィールドの戦略、コンポジットまたはファンドへの投資との間には、ボラティリティや規制上および法律上の制約の違いなど、重大な要因が存在する可能性があります。ブルックフィールドは、第三者のインデックス・スポンサーからインデックスに関するすべてのデータを取得しており、当該データは正確と考えていますが、その正確性に関していかなる表明も行うものではありません。インデックスは運用されておらず、投資家が直接購入することはできません。

ブルックフィールドは、当資料で参照されたインデックスを所有しておらず、その構築または日々の管理に関与していません。当資料に記載されたインデックスの情報は、お客様への情報提供のみを目的としており、ブルックフィールドの運用商品が同様の結果を達成すると暗示または予測するものではありません。当該情報は予告なく変更されることがあります。当資料で参照されたインデックスは、いかなる報酬、費用、販売手数料または税金も控除していません。インデックスに直接投資することはできません。インデックス・スポンサーは、インデックスおよび関連データの「現状のまま」での使用を許可しており、これに関していかなる保証も行わず、インデックスまたはインデックスに含まれる、関連する、もしくはそこから派生するデータの適合性や品質、正確性、適時性、完全性を保証せず、それらの使用に関連して一切の責任を負いません。インデックス・スポンサーは、直接的、間接的、特別、偶発的、懲罰的、結果的またはその他の損害(利益の損失を含む)について一切の責任を負いません。インデックス・スポンサーは、ブルックフィールドまたはそのいかなる運用商品やサービスの後援、是認または推奨も行うものではありません。別段の注記がない限り、すべてのインデックスはトータル・リターン・インデックスです。

グローバル投資適格債:ブルームバーグ・バークレイズ・グローバル総合債券インデックスは、世界の投資適格債のパフォーマンスを測定します。この多通貨ベンチマークには、先進国および新興国の発行体の国債、政府関連債、社債、証券化固定金利債が含まれます。

ハイ・イールド債:ICE BofA米国ハイ・イールド・インデックスは、米国国内市場で公募発行された米ドル建て非投資適格(一般に「ジャンク」と呼ばれます)社債のパフォーマンスを測定する時価総額加重指数です。

投資適格債:ICE BofA米国社債インデックスは、米国国内市場に上場する米ドル建ての投資適格社債のパフォーマンスを追跡します。指数構成銘柄は時価総額加重されています。

プライベート・クレジット:クリフウォーター・ダイレクト・レンディング・インデックスは、特定の適格性要件を条件として、上場および未上場の両方を含む事業開発会社(BDC)の原資産の資産加重パフォーマンスで表される、米国ミドルマーケット(中堅)企業貸付のレバレッジなし報酬控除前パフォーマンスを測定する指数です。

シニアローン:クレディ・スイス・レバレッジド・ローン・インデックスは、米ドル建てレバレッジド・ローン市場の投資可能ユニバースを反映するように設計されています。同インデックスは、格付けが「5B」以下、無格付け場合には初期利回りスプレッドがLIBOR+125bps以上で、かつ期間1年以上の融資実行済みローンのみを含みます。

米国債:ICE BofA米国債インデックスは、バンク・オブ・アメリカ・トレジャリー・マスター・インデックスのサブセットです。このインデックスは、発行額面が2,500万ドル以上の米国債のトータル・リターン・パフォーマンスを測定します。