マーケット

潮目の変化:低金利が不動産市場に与える影響投下可能な資金を持つ不動産デット投資家にとっては、より低いリスクでより高い利回りの獲得を可能とする大きなチャンスが生み出されています。

オークツリー・キャピタルの共同創業者兼共同会長のハワード・マークスは、最近の投資家向けメモの中で、不動産デット投資の魅力的な投資機会について語っています。2022年初頭からの金利上昇は、不動産デットの投資環境に次のような劇的な影響を与えました:

- 不動産価値の下落

- 不動産所有者における借入コストの上昇

- 銀行や証券化市場など、伝統的な融資源における信用供与能力の低下

このような背景から借り手は困難に直面していますが、投下可能な資金を持つ不動産デット投資家にとっては、より低いリスクでより高い利回りの獲得を可能とする大きなチャンスが生み出されたと当社は考えています。

「2009年から2021年までの低リターンの世界からフルリターンの世界へとシフトし、近い将来、それに拍車がかかるかもしれません。足元では、クレジット商品から堅調なリターンを獲得する土台が整っており、全体的なリターン目標の達成にあたり高リスクの投資に大きく依存する必要はなくなっています。この様な環境の変化を受けて、貸し手やバーゲンハンターの展望は、2009年~2021年よりもはるかに良好になっています。」

— ハワード・マークス、大転換(Sea Change)2022年12月

リセット渦中における商業用不動産の価値

不動産市場は、世界金融危機の終焉から新型コロナウイルスのパンデミックが始まるまで、強気相場を謳歌してきました。商業用不動産の需給は2010年代を通して比較的均衡が維持され、低金利環境と流動性の高い債券市場での堅調な取引量が、不動産市場にゴルディロックス(過熱もせず冷え込みもしない適度な状況にある相場)の時代をもたらしました。

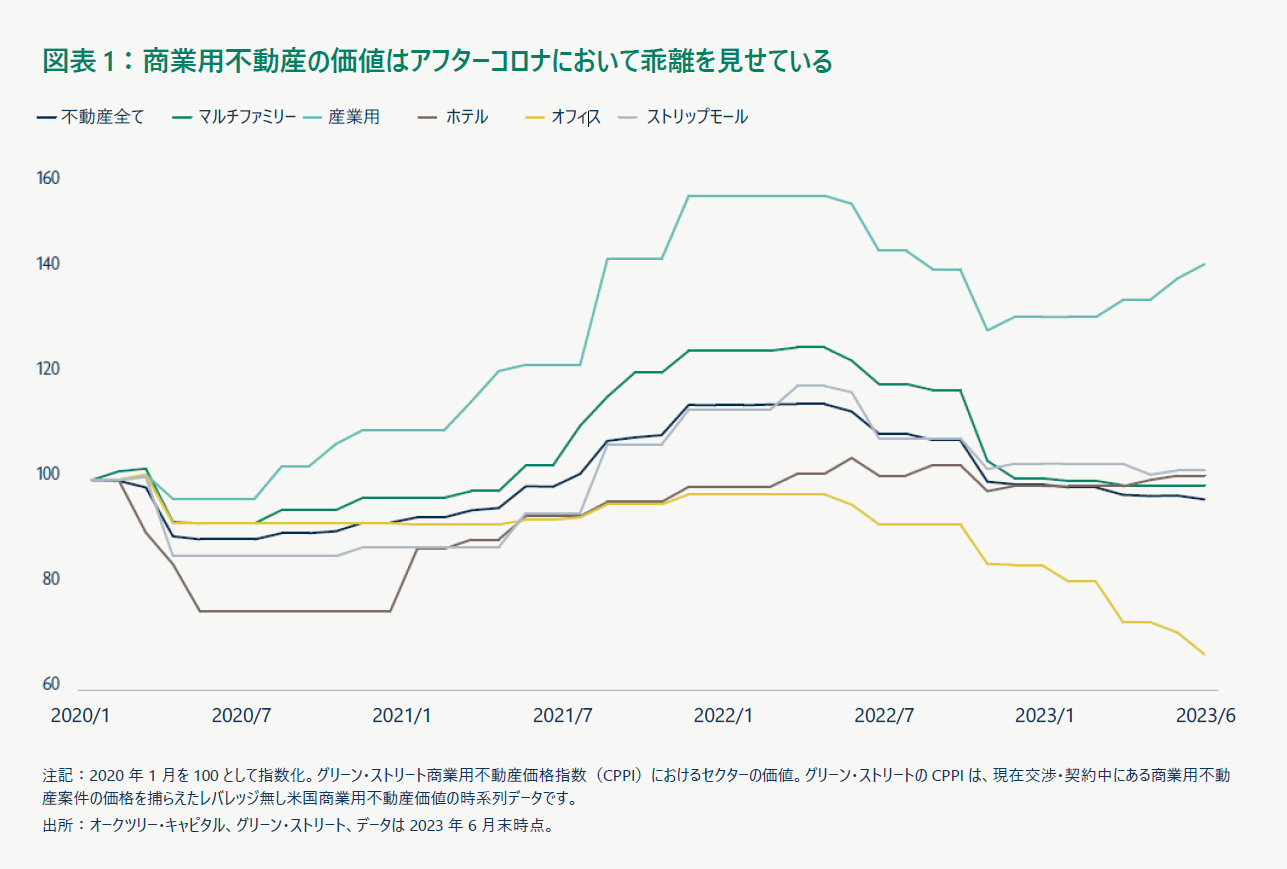

その後、新型コロナウイルスが世界を席巻し、一部の不動産セクター、特にホスピタリティやオフィスのファンダメンタルズは深刻な逆風に直面しました。その一方で、パンデミック中にファンダメンタルズが改善し、買い手の関心が高まった資産クラスもありました。産業セクター、マルチファミリー、セルフストレージは、いわゆる「新型コロナの勝ち組」と言えます。

2022年初期、商業用不動産の平均キャップレートは5.1%と過去20年間の最低水準近くにあり、世界的に低水準にあったリスク・フリー・レートとの整合性が取れていました。しかし2022年1月以降、金利が急騰する中、キャップレートが100bpsを超える上昇を見せ、5月には6.3%に達し、結果としてバリュエーションが低下しました(グリーン・ストリート・アドバイザーズのデータに基づく)。

2023年第2四半期のグリーン・ストリート商業用不動産価格指数によると、不動産価値は2022年4月のピーク時から16%下落しています。しかし、図表1に示すように、オフィスが低下する一方で産業用不動産は上昇するなど、セクター間で大きく乖離しています。その結果、不動産デット投資家は現在、低下したバリュエーションに基づいた融資提供ができるようになり、より大幅なリスク軽減と長期的な価値上昇余地の可能性が提供されています。

住宅不動産の回復力

規制資本要件の変更、バランスシート上の長期投資にかかる損失、その他の問題を背景に、2022年後半において大手銀行は商業用不動産融資を制限しました。2023年初期には、シリコン・バレー銀行、シグネチャー銀行、ファースト・リパブリック銀行といった複数の地方銀行の破綻を受けて、融資はさらに減少しています。銀行の破綻が引き金となり、多くの預金者が地方銀行から主要金融機関に資金を移動したことから、地方銀行の流動性が奪われ、貸出能力がさらに低下しました。

歴史的に安定した信頼できる資金調達源であり、投資適格の商業不動産担保証券(CMBS)の主要な買い手となってきた地方銀行ですが、同セクターにおける最近の混乱を受けて、商業用不動産向け融資がより減少する可能性が高くなっています。これまで、商業用不動産デットで米国銀行が資金源となっているのは総額の約40%(そのうち約70%は地方銀行が占める)です。

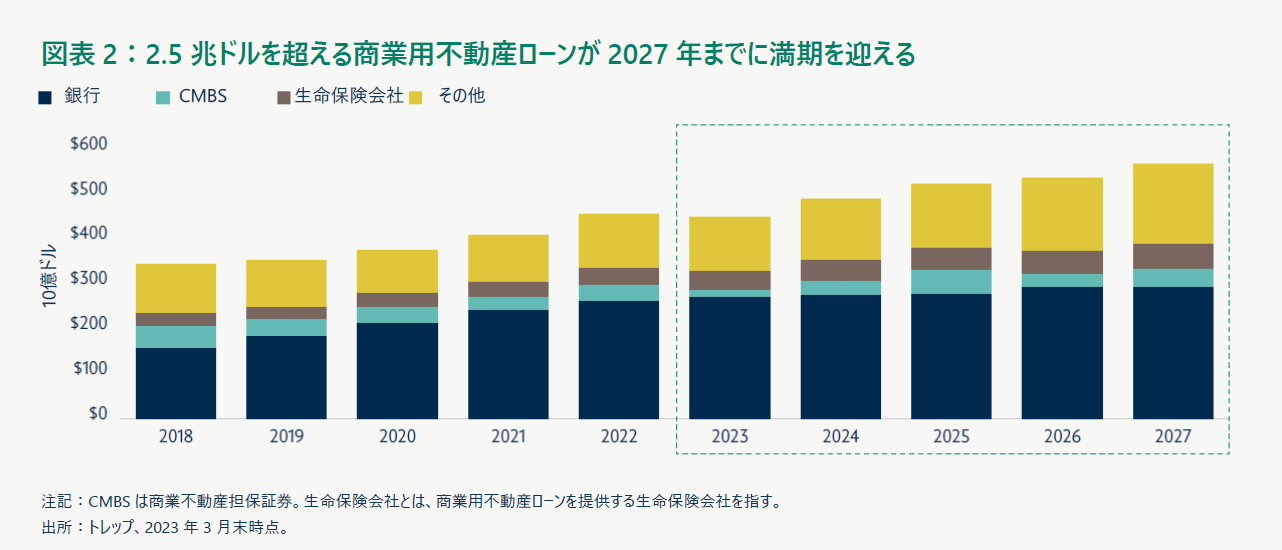

このような要因が重なり、商業用不動産投資は悪循環に陥っています。従来の資金提供者による融資が減少したことで資金調達コストが上昇、資産価格のボラティリティの高まりを受けて買い手と売り手の間のビッド・アスク・スプレッドはさらに拡大しており、従来の資金提供者は融資しにくくなっています。一方で、不動産融資のニーズは膨大です。図表2が示すように、2027年までに2.5兆ドル以上の商業用不動産デットが満期を迎える予定となっています。

市場の流動性不足と規制強化を鑑みると、こうした従来の資金提供者による融資は、しばらくの間、様子見の状況になると予想されます。しかし、不動産市場は依然としてデット資金を必要としており、不動産デット・ファンドのような非伝統的な貸し手にとって極めて魅力的な環境が整いつつあります。

不動産デット投資家に絶好の機会が到来

当社では、この様な数十年に一度の難局が不動産デットへの魅力的な投資機会を生み出しており、ノンバンクのレンダーに対して、中程度のリスクで魅力的な利回りの優良資産を持つ借り手に対する融資の機会を提供しています。ノンバンクにとっては、低下したバリュエーションに基づく魅力的なLTV水準でローンを提供する機会であり、追加のダウンサイド・プロテクションと将来的な上昇余地がもたらされる可能性があります。

足元におけるパブリック・デットの利回りは、2021年の約2倍の水準にあります。オークツリー・キャピタルのデータによると、ハイイールドの利回りは500~700bps上昇しており、不動産デット証券のオールイン・イールドは現在10~12%の水準にあります。

結論

一部の不動産セクターでは引き続き向い風が吹いているとはいえ、次のような理由から、不動産投資の先行きは極めて楽観的だと考えてよいでしょう:

- インフレとの闘いは終わりが見え始めている

- 不動産融資資金の減少を受けて、将来のリスク調整後リターンが改善する可能性が高い

- 不動産価値の下落により、投資家におけるダウンサイド・プロテクションが向上する可能性が高い

こうした要因により、2007年~2009年の世界金融危機を発端とした混乱局面以降において最も魅力的な投資環境が醸成されつつあると当社は見ています。